Mit Bitcoins ins Steuerparadies | Fußangeln des Auswanderns

Wie geht das mit dem Auswandern, Bitcoins und Steuern. Vorgestellt wurden mir untaugliche DIY-Methoden als auch Angebote windige „Helfer“ aus dem Internet. Hier sind böse Überraschung inklusive.

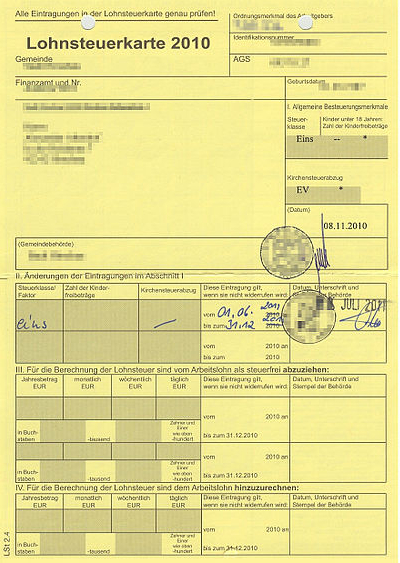

Wie eigentlich immer kennt man die Antwort: Leider geht so etwas nicht so einfach. Für alle nennenswerten Fälle besteht ohne sinnvolle Gestaltung eine nachgelagerte Besteuerung. Man ist daher idR. noch 10 Jahre steuerpflichtig — § 2 I AStG — und muss schlimmsten Fall bis zu 22 Jahre nach der Auswanderung mit einer Strafverfolgung wegen Steuerhinterziehung rechnen — § 376 I iVm. § 25 EStG –.

[TOC]

Kriterien des § 2 AStG zum Auswandern

Die Kriterien des § 2 AStG sind vereinfacht folgende:

- Man ist Deutscher und unbeschränkt steuerpflichtig und

- Man wandert in ein Niedrigsteuerland aus und

- Das „inländisches“ Vermögen beträgt 30% des Gesamtvermögens oder übersteigt 154.000 EUR.

Erfüllt man alle der 3 Kriterien, ist eine nachgelagerte Besteuerung sehr wahrscheinlich.

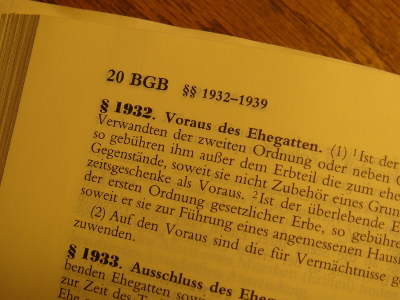

§ 2 III Nr. 3 AStG verweist hinsichtlich der Abgrenzung von in- bzw. ausländischem Vermögen auf § 34d EStG:

„… Vermögen, dessen Erträge bei unbeschränkter Einkommensteuerpflicht nicht ausländische Einkünfte im Sinne des § 34d des Einkommensteuergesetzes wären, …“

Nach § 34d Nr. 8 b) EStG sind Einkünfte im Falle von Cryptocurrencies „ausländisch„, wenn

… die veräußerten Wirtschaftsgüter in einem ausländischen Staat belegen sind, …

Das ist ein bisschen Zirkelschluss: Ausländisches Vermögen ist Vermögen, welches ausländische Einkünfte erwirtschaftet. Ausländische Einkünfte liegen vor, wenn das Vermögen im Ausland belegen ist. Im Ergebnis stellt sich also die Frage, sind Coins & Co. im Ausland belegen oder nicht.

Häufig wird in diesem und auch anderen Zusammenhängen eingewandt, dass Cryptocurrencies global seinen und demnach überall belegen sein könnten.

Diese Auffassung stimmt. Jedoch ist im deutschen Steuerrecht als Ausland dasjenige Hoheitsgebiet definiert, das nicht zum deutschen Hoheitsgebiet gehört (arg. § 1 Abs. 1 S. 2 EStG), ohne jedoch hoheitsfrei zu sein. [ref]Gosch, Kirchof EStG, 17. Aufl. 2018, § 34d EStG, Rn. 4, vgl. BFH v. 14.6.1991 – VI R 185/87, BStBl. II 1991, 926.[/ref]

Cryptocurrencies — soweit sie im eigenen Wallet gehalten werden — gehören je nach Auffassung demnach entweder auch zum deutschen Hoheitsgebiet oder sind hoheitsfrei. In beiden Fällen würden keine ausländischen Einkünfte vorliegen und eine inländische Steuerbarkeit vorliegen.

Ob das Vermögen tatsächlich Erträge abwirft, ist unerheblich (Gesetzesformulierung „wäre“), es muss nur dazu in der Lage sein. Dagegen gehören im Privatvermögen befindliche Vermögensgegenstände, mit denen keine laufenden Erträge erwirtschaftet werden (z.B. Kunstgegenstände, Schmuck), nicht zum Vermögen in diesem Sinn. [ref]Schütz, AStG – eKommentar, § 2 Einkommensteuer (Fassung vom 01.01.2015)[/ref] Das „erweiterte Inlandsvermögen“ ist auch nicht gleichzusetzen mit dem Inlandsvermögen i.S.d. § 121 BewG, der Umfang des Vermögens ist aber nach dem BewG zu ermitteln.[ref]Zimmermann/Könemann in S/K/K, § 2 AStG Rz. 142, April 2015.[/ref]

Cryptocurrencies sind Einkünfte oder auch nicht

Cryptocurrencies können regelmäßig zu Einkünften führen — §§ 22 Nr. 2, 23 I Nr. 2 EStG. Dies ist jedoch nur der Fall, wenn Cryptocurrencies binnen Jahresfrist verkauft werden. In allen anderen Fällen handelt es sich nicht um (inländische) steuerfreie Einkünfte, sondern diese Wertzuwächse stellen keine Einkünfte iSd. Steuerrechts dar.

Daher unterfallen Cryptocurrencies, welche länger als ein Jahr gehalten werden, nicht der Wegzugsbesteuerung.

Gestaltungsstrategien

- Der einfachste Weg ist erst nach Ablauf der Jahresfrist in Deutschland auszuwandern.

- Wer dies nicht möchte und auch keine andere Gestaltung anstrebt, sollte die Gewinne einmalig in den Coins in Deutschland realisieren und versteuern.

- Das Deponieren der Token auf einer ausländischen Börse rechtzeitig vor dem Auswandern.

- In seltenen Fällen ist es auch möglich, die Coins steuerneutral in ausländisches Betriebsvermögen zu bringen. Das bringt aber weitere Komplikationen mit sich.

- Ebenfalls kann die konkrete Wahl eines Niedrigsteuerlandes erheblichen Einfluss auf die Wegzugssteuer haben. Es sollte daher überlegt werden, ob z.B. eine Zwischenstation in einem Drittland lohnenswert ist.

https://de.wikipedia.org/wiki/Benutzer:Visa1410 | Rum Point | 2006 CC BY-SA 3.0

https://de.wikipedia.org/wiki/Benutzer:Visa1410 | Rum Point | 2006 CC BY-SA 3.0