Nachträgliche Werbungskosten bei Vermietungseinkünften

Regelmäßig wird der Erwerb einer Immobilie zumindest teilweise fremdfinanziert. Wenn die Immobilie nicht selbst genutzt, sondern vermietet werden soll, können die Schuldzinsen zudem als Werbungskosten geltend gemacht werden. Fraglich ist jedoch, ob und inwieweit ein Werbungskostenabzug auch nach einer späteren Veräußerung dieser Immobilie noch möglich ist. Hierzu sind in den letzten Monaten divergierende finanzgerichtliche Entscheidungen ergangen.

Gemäß § 9 Abs. 1 S. 1 EStG sind Werbungskosten Aufwendungen zur Erwerbung, Sicherung und Erhaltung der Einnahmen. Hierzu zählen nach § 9 Abs. 1 S. 3 Nr. 1 EStG ausdrücklich auch Schuldzinsen, soweit diese mit einer Einkunftsart in wirtschaftlichen Zusammenhang stehen. Unter den Schuldzinsenbegriff fallen im Übrigen auch die Kreditnebenkosten, einschließlich einer anfallenden Vorfälligkeitsentschädigung.[ref]Thürmer in: Blümich, EStG, 119. Aufl., Stand: Juni 2013, § 9 Rn. 207.[/ref]

Allgemein erachtet der BFH den erforderlichen Zusammenhang dann als gegeben, wenn das „die betreffenden Aufwendungen auslösende Moment der einkommensteuerrechtlich relevanten Erwerbssphäre zuordbar“ sei.[ref]BFH, Beschl. v. 21.09.2009 – GrS 1/06 – BStBl II 2010, 672; dazu Dötsch, jurisPR-SteuerR 10/2010 Anm. 1.[/ref]

Grundsätzlich ist der BFH für den Fall der Veräußerung eines Vermietungsobjektes davon ausgegangen, dass danach anfallende Schuldzinsen nicht den bis zur Veräußerung erzielten laufenden Einkünften, sondern dem Veräußerungsvorgang und damit der nicht steuerbaren Vermögenssphäre zuzurechnen seien.[ref]vgl. BFH, Urt. v. 06.12.2005 – VIII R 34/04 – BStBl II 2006, 265; dazu Jachmann, jurisPR-SteuerR 9/2006 Anm. 3; BFH, Urt. vom 23.01.1990 – IX R 8/85 – BStBl II 1990, 464, BFH, Urt. v. 23.09.2003 – IX R 20/02 – BStBl II 2004, 57; siehe auch Jachmann/Schallmoser, DStR 2011, 1245.[/ref]

Unlängst hat der BFH seine Rechtsprechung jedoch zu Gunsten der Steuerpflichtigen modifiziert.[ref]siehe BFH, Urt. v. 20.06.2012 – IX R 67/10 – BStBl II 2013, 275; dazu Jachmann, jurisPR-SteuerR 31/2012 Anm. 3; siehe auch Jochum, DStZ 2012, 728.[/ref]

In dem zugrunde liegenden Sachverhalt hatte ein Steuerpflichtiger eine von ihm über ein Darlehen finanzierte vermietete Immobilie innerhalb der Spekulationsfrist veräußert. Da der Veräußerungserlös nicht zur vollständigen Darlehensrückzahlung ausreichte, fielen nach Veräußerung weiterhin Darlehenszinsen an, die der BFH als nachträgliche Werbungskosten anerkannte. Der BFH stützte sich dabei maßgeblich auf die ab 1999 geltende Verlängerung der Spekulationsfrist von zwei auf zehn Jahre durch das Steuerentlastungsgesetz 1999/2000/2002. Damit habe der Gesetzgeber die grundsätzliche Entscheidung getroffen, dass die Veräußerung von Vermietungsobjekten nicht mehr dem privaten, sondern dem steuerlich erheblichen Vermögensbereich zuzuordnen sei. § 23 Abs. 3 S. 4 EStG, wonach im Rahmen der Gewinnermittlung nach § 23 Abs. 3 S. 1 EStG die Anschaffungs- bzw. Herstellungskosten eines veräußerten Wirtschaftsgutes sich um Absetzungen für Abnutzung, erhöhte Absetzungen und Sonderabschreibungen minderten, verknüpfe zudem das Veräußerungsgeschäft ausdrücklich mit der bisherigen steuerbaren und steuerpflichtigen Nutzung des Grundstücks.

Vorangegangen war eine entsprechende Entscheidung zum nachträglichen Schuldzinsenabzug bei Veräußerung einer wesentlichen Beteiligung i. S. v. § 17 EStG.[ref]BFH, Urt. v. 16.03.2010 – VIII R 20/08 – BStBl II 2010, 787; dazu Dötsch, jurisPR-SteuerR 36/2010 Anm. 3; ferner Jachmann/Schallmoser, DStR 2011, 1245.[/ref]

In der besagten Entscheidung des BFH v. 20.06.2012 – IX R 67/10 – BStBl II 2013, 275 hat dieser allerdings keine explizite Aussage dazu getroffen, ob ein Werbungskostenabzug nachträglicher Schuldzinsen auch bei einer Veräußerung nach Ablauf des Spekulationszeitraums möglich ist.

Über diese Frage wird im Nachgang zu dieser Entscheidung lebhaft gestritten.

So wird in der Literatur argumentiert, dass der ursprüngliche Veranlassungszusammenhang der Darlehensaufnahme und damit der Schuldzinsen mit den Vermietungseinkünften von der Veräußerung nach der Spekulationsfrist unberührt bleibe.[ref]so Heuermann in: Blümich, EStG, 120. Aufl., Stand: August 2013, § 21 Rn. 281; Schallmoser, SteuK 2013, 115, 116 f.; Schmitz-Herscheidt, FR 2013, 42.[/ref]

Andere Stimmen folgern im Gegenschluss aus der BFH-Entscheidung, welche ein steuerbares Veräußerungsgeschäft zum Gegenstand hatte, hingegen, dass eine Veräußerung nach Ablauf der Spekulationsfrist den Werbungskostenabzug ausschließe.[ref]so Meyer/Ball, DStR 2012, 2260, 2263; vgl. auch Jochum, DStZ 2012, 728, 732.[/ref] Diese Auffassung vertreten namentlich die Finanzverwaltung[ref]BMF, Schreiben v. 28.03.2013 – IV C 1 – S 2211/11/10001 :001 – BStBl. I 2013, 508, sowie in einer unlängst ergangenen Entscheidung auch das FG Düsseldorf Urt. v. 11.09.2013 – 7 K 545/13 E – BB 2013, 2453.[/ref]

Ebenfalls vor Kurzem hat das FG Hannover hingegen judiziert, dass eine Veräußerung des Vermietungsobjekts außerhalb des Spekulationszeitraums den wirtschaftlichen Zusammenhang der nachträglichen Schuldzinsen zu den Einkünften aus Vermietung und Verpachtung gerade nicht unterbreche.[ref]Urt. v. 30.08.2013 – 11 K 31/13.[/ref]

Im Fall des FG Düsseldorf ist Revision zum BFH eingelegt worden;[ref]AZ: IX R 42/13.[/ref] diese Entscheidung ist daher mit Spannung zu erwarten.

Die Argumentationslinien der bisherigen BFH-Rechtsprechung lassen freilich eher vermuten, dass der BFH den Werbungskostenabzug für nachträgliche Schuldzinsen bei einer Veräußerung nach Ablauf der Spekulationsfrist versagen wird. So greift die Erwägung, dass ein nach § 23 EStG steuerbares Veräußerungsgeschäft strukturell der Veräußerung eines Wirtschaftsgutes im Betriebsvermögen gleichgestellt werden sollte, nach Ablauf der Spekulationsfrist nicht. Diesen Gedanken hat der BFH in seinem Urteil vom 20.06.2012[ref]IX R 67/10 – BStBl II 2013, 275.[/ref] nämlich besonders hervorgehoben – ebenso in einer Entscheidung zum nachträglichen Schuldzinsenabzug bei Veräußerung einer wesentlichen Beteiligung i. S. v. § 17 EStG.[ref]BFH, Urt. v. 16.03.2010 – VIII R 20/08 – BStBl II 2010, 787; dazu Dötsch, jurisPR-SteuerR 36/2010 Anm. 3; vgl. ferner Jachmann/Schallmoser, DStR 2011, 1245.[/ref]

Die praktische Bedeutung dieser Thematik relativiert sich in nicht unerheblichem Umfang dadurch, dass nach einer Veräußerung anfallende Zinsen ohnehin nur dann als nachträgliche Werbungskosten geltend gemacht werden können, wenn der Veräußerungserlös zur Tilgung des Darlehens nicht ausreicht. Ansonsten beruht die Entscheidung des Steuerpflichtigen zur Fortführung des Darlehens auf einer privaten Motivation, die den ursprünglichen Veranlassungszusammenhang überlagert.[ref]BFH, Urt. v. 20.06.2012 – IX R 67/10 – BStBl II 2013, 275; BFH, Urt. v. 16.03.2010 – VIII R 20/08 – BStBl II 2010, 787; dazu Dötsch, jurisPR-SteuerR 36/2010 Anm. 3; siehe ferner Jachmann/Schallmoser, DStR 2011, 1245, 1249.[/ref]

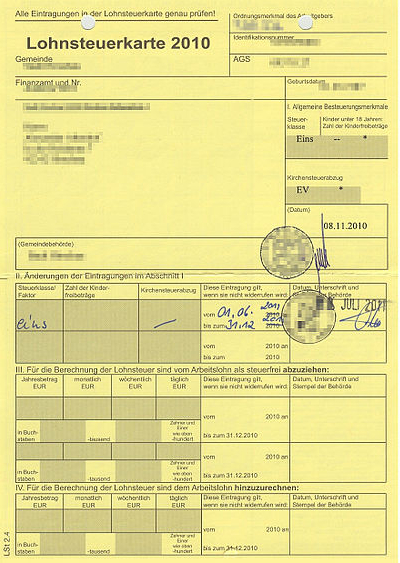

(Bildquelle: njaj / FreeDigitalPhotos.net)

https://de.wikipedia.org/wiki/Benutzer:Visa1410 | Rum Point | 2006 CC BY-SA 3.0

https://de.wikipedia.org/wiki/Benutzer:Visa1410 | Rum Point | 2006 CC BY-SA 3.0

Vielen Dank für das Teilen der Informationen